Personal nu mai recomand eToro sa sugerez sa cititi articolul Brokeri pentru actiuni internationale dar daca deja aveti cont puteti gasii ceva informatii utile despre retrageri si depuneri declaratii mai jos.

Retragere bani etoro

Suma minima este 30$ dar tineti cont ca la fiecare extragere va opreste 5$ comision din suma extrasa. Astfel daca selectati sa retrageti 100$ veti primii pe card 95$.

Se poate intampla din diverese motive sa nu va lase sa treceti acelasi cont la retragere.

Eu am avut un cont in usd de la transferwise si nu ma lasa sa trec decat un cont in usd din america. Am trecut un cont usd la o banca din romania, dar banii tot pe contul de usd de pe transferwise de pe care am alimentat au ajuns.

* mentionez ca la prima extragere initiala banii au fost retrasi pe cardul initial transferwise desi am introdus un cont in usd din Romania.

* la a 2-a extragere (a fost o suma mai mare) am introdus acelasi cont in usd din romania si ma asteptam sa primesc banii pe contul de transferwise, dar surpriza primesc un mail de la banca ca am o tranzactie in usd in asteptare venita dintr-o tara cu risc ridicat (CIPRU) si ca trebuie sa trimit documente doveditoare. am trimis un extras de cont din etoro si am primit in acesi zi banii.

Alti utilizatori au mentionat situatii similare.

* am aflat ulterior ca iti returneaza pe cardul initial banii pana atingi suma depusa apoi in orice alt cont.

Cat timp dureaza pana primesti banii ?

Depinde in principal de banca unde aveti cardul. In cazul meu am facut o cerere vineri si luni am avut banii pe card.

In functie de banca dureaza in general intre 2 zile lucratoare pana la o saptamana.

Ce inseamna CFD ?

Contract For Difference – contract pe diferenta – fara a fi nevoie sa cumperi produsul ( o actiune care costa 1000$, un baril de petrol, 1kg aur etc ). Poti face un contract in care „cumperi” o bucata de actiune de 50$ in loc de una intreaga care ar costa 1000$, si in momentul in care vrei sa iti vinzi bucata de actiune ti se calculeaza profitul pentru acea bucata.

Daca cumperi 100$ dintr-o actiune care costa 1000$ si aceasta creste la 2000$ vrei primii 200$. Va calculeaza aplicatia automat.

* Tineti cont ca daca nu aveti suficiente fonduri in cont cat sa acopera pierderea si o tranzactie CFD deschisa o ia in directia opusa acesta va fi inchisa, chiar daca apoi pretul actiunii isi revine.

Nota: CFD-urile sunt instrumente complexe si implica un risc ridicat de a pierde bani rapid ca urmare a efectului de levier. 67% dintre conturile investitorilor persoane fizice pierd bani atunci cand tranzactioneaza cu CDF-uri prin intermediul acestui furnizor. Iti recomandam sa analizezi cum functioneaza CFD-urile si sa te asiguri ca iti poti asuma riscul ridicat de a-ti pierde banii.

Declarare si plata impozite eToro in Romania

Impozitul se plateste pe profit realizat – adica doar pe pozitiile inchise.

Nota* – fiindca am observat ca sunt nelamuriri destul de comune:

– impozit platesti pe tot profitul de pe pozitiile inchise din an, si nu pe sumele pe care le scoti pe card

– impozit platesti pe diferenta intre castigurile – pierderile pozitiilor inchise intre 1 ianuarie si 31 decembrie

– daca ai sa zicem actiuni tesla si esti pe plus 100$ la 31 decembrie dar nu le vinzi, nu platesti nimic anul asta

Platforma eToro va genereaza un Extras de cont pe baza caruia veti completa declaratia unica.

Mai jos aveti pasii de urmat pentru a genera acest raport.

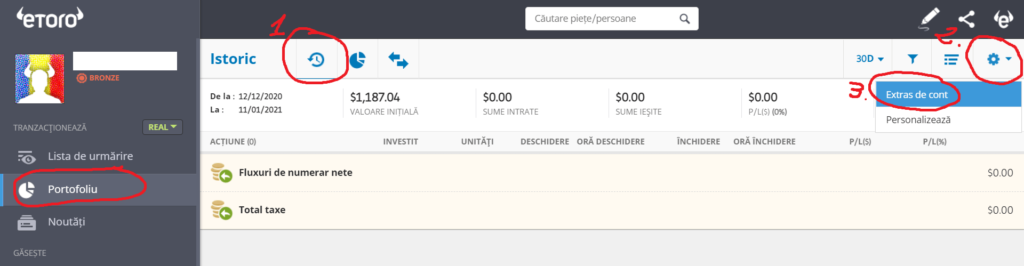

Intrati in cont si selectati in stanga Portofoliu – apoi Istoric – Setari – Extras de cont

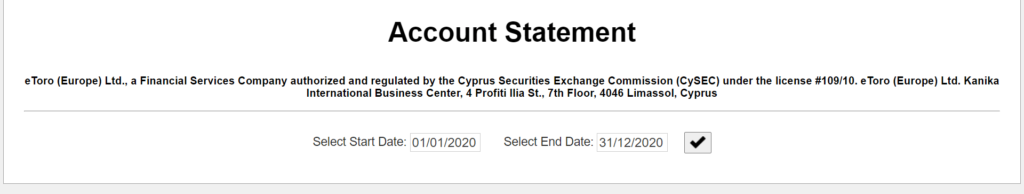

Apoi vi se deschide pagina de mai jos unde veti selecta anul anterior de ex 01.01.2020 – 31.12.2020 – pentru anul 2020.

Vi se va deschide un raport – pe care este recomandat sa il salvati si sa il pastrati, in cazul in care vi-l va cere vreodata de la ANAF.

Raportul are mai multe pagini in care va detaliaza fiecare operatie efectuata in cont de la tranzactii pana la depuneri si retrageri de bani.

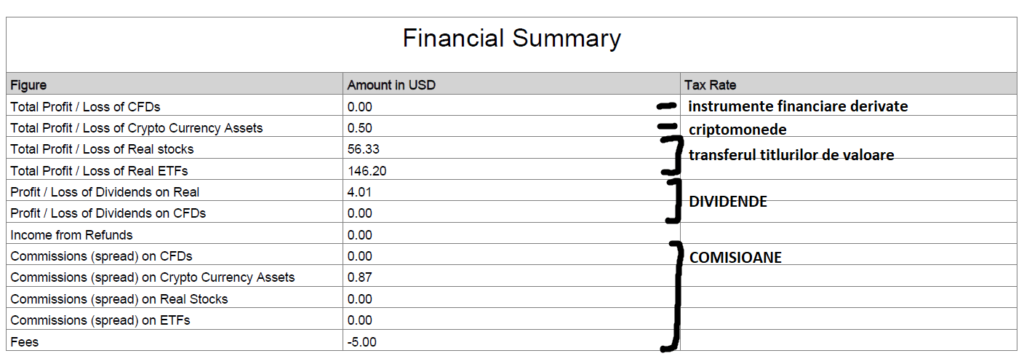

Pentru completarea declaratiei unice aveti nevoie doar de cateva randuri de pe ultima pagina a raportului.

Acest raport va fi generat in engleza chiar daca aveti selectata limba romana pe cont.

Aici aveti impartit profitul pe categoriile pe care va trebui sa le declarati in prima jumatete si apoi comisioanele pentru fiecare categorie in a 2-a jumatate.

* Criptomonede se declara daca aveti o tranzactie cu profit peste 200 lei sau totatul profitului din mai multe tranzactii depaseste 600 ron – aveti randul 2.

Castigul sub nivelul a 200 lei/tranzactie nu se impoziteaza cu conditia ca totalul castigurilor intr-un an fiscal sa nu depaseasca nivelul de 600 lei.

* Dividende randurile 5 si 6 adunate.

* Transferul titlurilor de valoare si instrumente derivate – intra toate la aceasi categorie pe declaratia unica – randurile 1, 3, 4.

Luam sumele din sumar si le calculam in lei folosim cursul mediu anual usd afisat pe bnr la sectiunea Serii anuale – valori medii

USD pe 2020 a fost 4,2440.

Venituri din transferul titlurilor de valoare si instrumente derivate – 0 + 56.33 + 146.20 = 202.53 $ * 4,2440 = 859.53 ron – rotunjit 860 ( ce e peste 5 la prima zeciama trece 1 in plus ce e sub 5 ramane asa cum e).

Venituri din dividende – 4.01 $ * 4,2440 = 17.01 ron – rotunjit 17 ron

– se rotunjeste ce este sub 0.5 la valoarea curenta gen 7.3 devine 7

– ce este egal sau peste 0.5 la voloarea urmatoare +1 , 7.5 si 7.8 devin 8

Venituri din crypto – 0.5 $ * 4,2440 = 2.12 ron – aici nu voi avea nimic de declarat pentru ca nu am nici castig de 200 ron pe o tranzactie nici 600 lei cumulat.

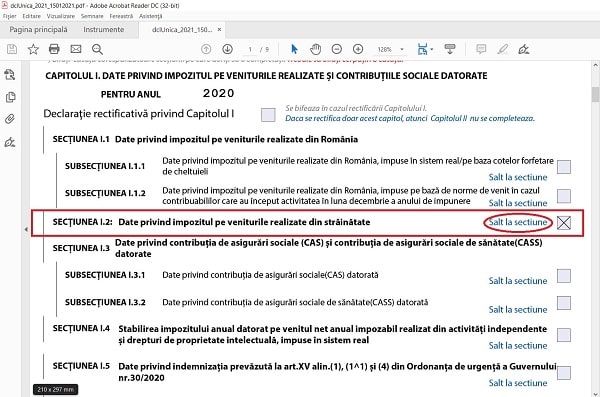

Declaratia unica o gasiti pe site-ul Anaf -> download declaratie unica

O descarcati, completati prima parte cu nume, cnp, adresa, telefon si email – apoi bifati Sectiunea I.2 Date privind impozitul pe veniturile din strainatate – si dati click pe link-ul Salt la sectiune

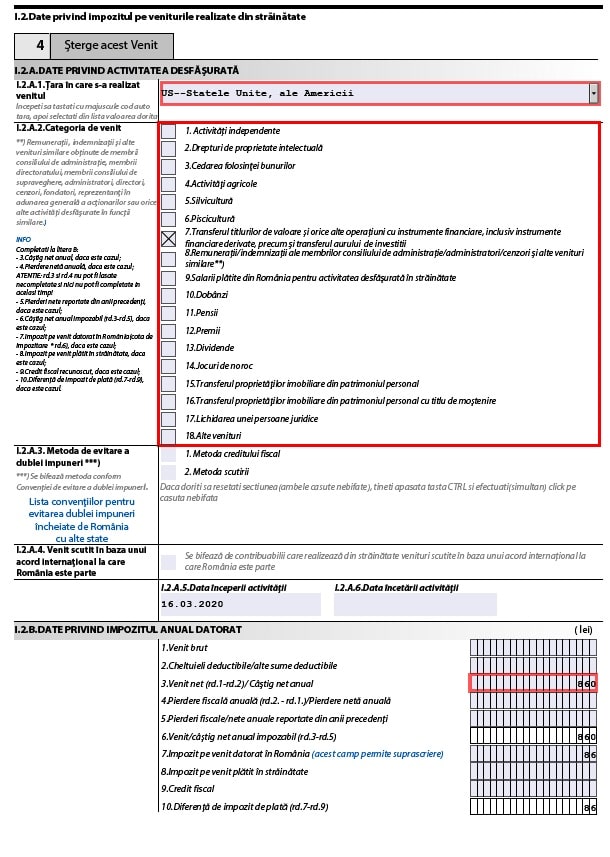

Aici selectati tara US si apoi bifati 7. Transferul titlurilor de valoare si orice alte operatiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum si transferul aurului de investitii

Completati mai jos la 3.Venit net (rd.1-rd.2)/ Castig net anual suma calculata si va completeaza automat impozitul de 10%.

Apasati butonul albastru din josul paginii Adaga Venit – daca mai aveti si dividende sau crypto si repetati procesul.

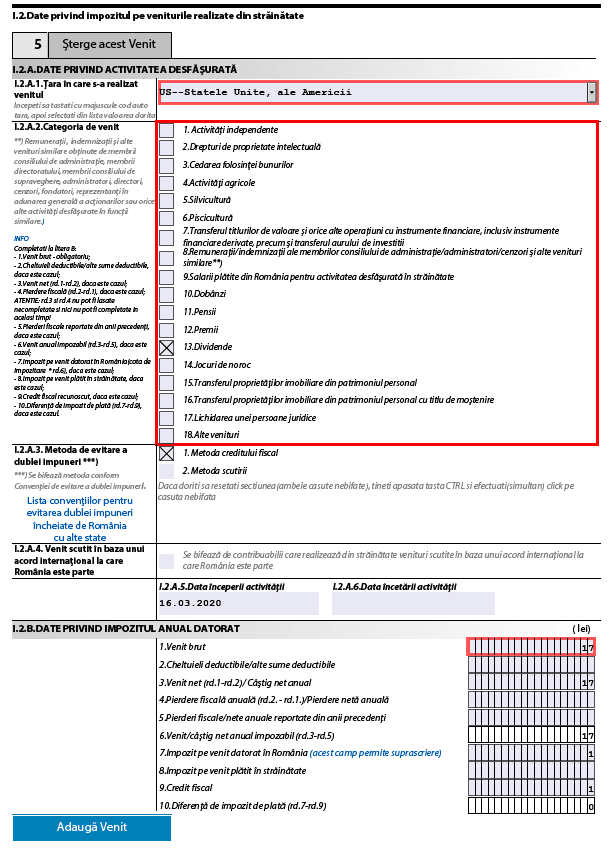

Alegeti din nou tara US si bifati 13. Dividende

In sua impozitul pe dividende este de 30% care va este retinut la sursa. Click aici pentru a vedea cat % va este retinut din plata dividendelor pe eToro in functie de tara de provenienta a actiunilor.

Din acest motiv bifati la Metoda de evitare a dublei impozitari 1. Metoda creditului fiscal

Apoi mai jos la 1. Venit brut suma calculata, in cazul meu 17 ron, impozitul de 5% este calculator automat aici 1 ron, iar la 9. Credit fiscal treceti valoarea de la punctul 7. Impozit datorat in Romania pentru ca suma retinuta in sua este mai mare 30% decat impozitul din Romania 5%.

In cazul in care aveti si castiguri din crypto de declarat

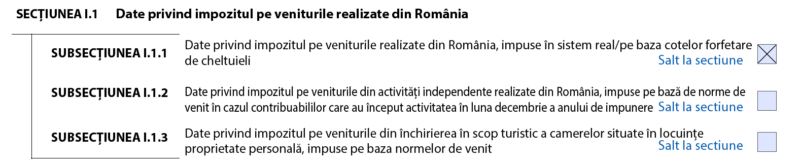

Bifati pe prima pagina, dupa partea cu nume, prenume, cnp etc

SECTIUNEA I.1 Date privind impozitul pe veniturile realizate din Romania

SUBSECTIUNEA I.1.1 Date privind impozitul pe veniturile realizate din Romania, impuse in sistem real/pe baza cotelor forfetare de cheltuieli

Dati click pe salt la sectiune

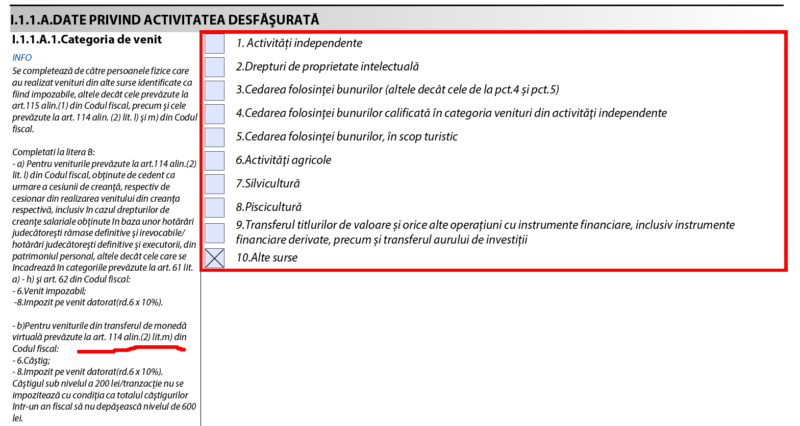

Aici bifati 10. Alte surse

Observati in partea stanga dupa ce bifati 10. Alte surse va apar informatii suplimentare printre care si :

b)Pentru veniturile din transferul de moneda

virtuala prevazute la art. 114 alin.(2) lit.m) din Codul fiscal:

– 6.Castig;

– 8.Impozit pe venit datorat(rd.6 x 10%).

Ca?tigul sub nivelul a 200 lei/tranzac?ie nu se impoziteaza cu condi?ia ca totalul ca?tigurilor intr-un an fiscal sa nu depa?easca nivelul de 600 lei.

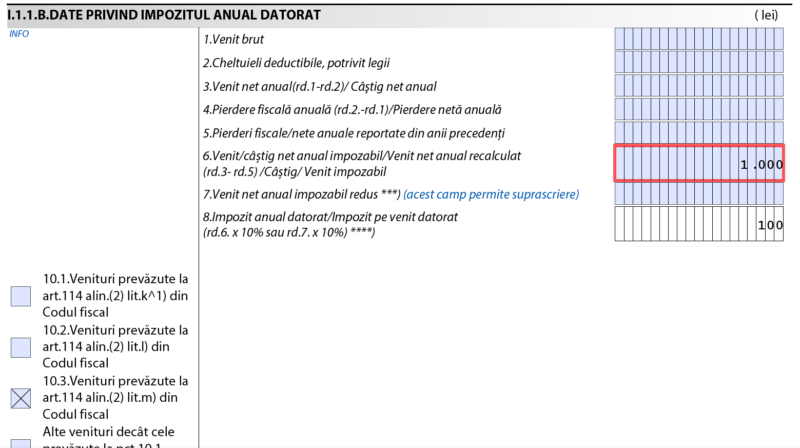

Pe pagina urmatoare bifati in stanga natura venitului, in cazul nostru, punctul Venituri din transferul de moneda virtuala prevazute la art. 114 alin. (2) lit.m) din Codul fiscal

Completati campul marcat cu rosu 6.Venit/castig net anual impozabil/Venit net anual recalculat (rd.3- rd.5) /Castig/ Venit impozabil

cu suma calculata si va completeaza automat impozitul de 10%.

Salvati fisierul si il depuneti online in Spatiul Privat Virtual – si va sugerez sa platiti de pe ghiseul.ro (asteptati 1-2 zile dupa ce depuneti declaratia si va apare acolo suma de plata dupa ce depuneti declaratia) apoi o platiti cu cardul.

Cititi si taxe si impozite unde aveti informatii despre cum platiti taxe si alte informatii de interes.

Salutare si mersi de articol!

La tara ce se completeza pe declaratia unica?

Am vazut ca ai pus USA, de acolo sunt actiunile si ETF-urile respective?

Sau e legat de stock exchange-ul pe care sunt tranzactionate? (gen nasdaq sau nyse pt USA)

Etoro fiind inregistrat in Cipru, deci nu aia se trece?

Mersi!

salut, se pune tara din care provine actiunea tranzactionata. eu am tranzactionat doar actiuni din USA dar daca ai si actiuni din asia gen china trebuie declarate pe tara respectiva pentru a putea folosi creditul fiscal in viitor mai ales daca ai pierderi.

de exemplu daca ai primit dividende din sua desi brokerul este din cipru creditul fiscal iti vine din sua unde ti-a fost retinut 30% impozit nu din cipru.

nu sunt sigur pentru cdf-uri astea ar putea fi trecute la cipru poate dar ti-ai complicat cam mult declaratia. poti incerca sa intrebi la anaf desi nu exista o mentiune clara in codul fiscal si ramane la libera interpretare. eu zic ca atat timp cat le declari esti ok.

* sa-ti platesti impozitul pe ghiseul.ro dupa ce depui declaratia ca mai sunt putine zile pana la termen si prin op dureaza mai mult pana le proceseaza la anaf

Bun, mersi mult de raspuns.

Deci practic trebuie sa ma uit la fiecare actiune tranzactionata si sa verific unde e inregistrata compania. Dupa care sa calculez separat, ca in raportul etoro apare doar totalul.

Pe ghiseul.ro ar trebui sa apara in max 2 zile dupa ce am depus declaratia?

pai poti sa le sortezi dupa moneda in care le-ai cumparat in general daca sunt in dolari de obicei au sediu in usa. mai sunt si exceptii gen alibaba care e lista in usd pe nyse si in hong kong dollar pe bursa din hong kong. aici cred ca ar trebui trecut hong kong – poti sa te uiti daca ai primit dividend in functie de cat ti-a oprit sa-ti dai seama din ce tara vine.

dupa ce depui declartia in spv a-2a zi primesti recipisa si apare si in ghiseul. dupa ce platesti prin ghiseul a 2-a zi (lucratoare ca tine da banca) primesti notificare din spv ca sa inregistrat plata.

Conform https://static.anaf.ro/static/10/Anaf/legislatie/Cod_fiscal_norme_11022020.htm, (Ctrl+F: „23. (1)”):

In cazul transferurilor titlurilor de valoare exprimate in valuta, prevazute la art. 94 din Codul fiscal, cursul de schimb valutar utilizat in vederea determinarii castigului si a impozitului aferent este cursul de schimb valutar comunicat de Banca Nationala a Romaniei valabil pentru ziua determinarii castigului.

Personal, mi se pare o tampenie, ca daca ai o gramada de trenzactii trebuie sa fii atent la data fiecareia.

Daca ai volum mare de tranzactii (ca numar, nu ca valoare) ca de ex in cazul copy (persoana sau portofoliu) e aproape imposibil zic eu sa treci „manual” prin tot raportul, sa iei fiecare actiune, sa ii vezi tara , dupa aia sa iei cursul zilnic aferent fiecarei tranzactii, etc. Ideea e ca nu te poti folosi de sumarul din exemplu (decat, in cel mai bun caz, partial).

ART. 94 – Determinarea castigului/pierderii din transferul titlurilor de valoare, altele decat instrumentele financiare derivate, precum si din transferul aurului de investiţii

(5) Daca operatiunea nu se efectueaza printr-un intermediar sau intermediarul nu este rezident fiscal roman, determinarea castigului se efectueaza anual cumulat la sfarsitul anului fiscal, in cazul pozitiilor inchise in anul respectiv de catre beneficiarul de venit.

In cazul nostru cu eToro si cu art 95 rand 5 eu zic ca ziua determinarii castigului se face cumulat in ultima zi a anului si nu zilnic caz in care vei folosii cursul bnr de la sfarsitul anului – altfel ar fi o tampenie asa cum ai zis si tu sa calculezi mii de sume.

Salut, dupa ce am citit: ART. 94 – Determinarea castigului/pierderii din transferul titlurilor de valoare, altele decat instrumentele financiare derivate, precum si din transferul aurului de investitii

(1) Castigul/pierderea din transferul titlurilor de valoare, altele decat instrumentele financiare derivate si cele reglementate la alin. (2) – (6), reprezinta diferenta pozitiva/negativa realizata intre valoarea de instrainare/pretul de vanzare si valoarea lor fiscala, dupa caz, pe tipuri de titluri de valori, care include costurile aferente tranzactiei si costuri legate de transferul de proprietate aferente imprumutului de valori mobiliare, dovedite cu documente justificative.

si

SECTIUNEA a 2-a – Determinarea castigului/pierderii din transferul titlurilor de valoare, altele decat instrumentele financiare derivate, precum si din transferul aurului financiar

23. (1) In cazul transferurilor titlurilor de valoare exprimate in valuta, prevazute la art. 94 din Codul fiscal, cursul de schimb valutar utilizat in vederea determinarii castigului si a impozitului aferent este cursul de schimb valutar comunicat de Banca Nationala a Romaniei valabil pentru ziua determinarii castigului.

Eu am inteles ca in cazul actiunilor, ipotetic vorbind cumpar 1 actiune care costa 100 $ la un curs de 4 Ron rezulta 400 Ron pe data de 1 Mai 2021 si o vand pe data de 1 Iunie 2021 tot cu 100 $ dar la un curs de 4,5 Ron rezulta 450 Ron, asta inseamna ca desi eu am vandut cu 0 $ profit trebuie sa platesc impozit de 10% din 50 Ron adica 5 Ron ???

Dupa cum zice la 23.(1) vei folosi cursul valutar din ziua in care determini castigul adica ziua vanzarii. In exemplul tau ai 100$-100$ = 0$ * curs din data de 1 mai rezulta 0 lei profit si 0 lei impozit. Daca aveai sa zicem 110$-100$ = 10$ * cursul din ziua in care ai vandut cu 110$ adica 4.5 in exemplul tau. In cazul asta aveai 10$*4.5= 45 ron si plateai 4.5 ron impozit.

Buna ziua! Ma poate ajuta cineva cu o retragere de pe Etoro? Imi comunica faptul ca am incalcat nu stiu ce conditii si banii imi sunt blocati! Eu nu am facut nimic altceva decat sa depun bani din contul personal si sa cumpar criptomonede. Va rog sa imi scriti daca stiti sa rezolvalti problema. Am nevoie de acei bani. Multumesc

Salut, banuiesc ca banca din Romania ti-a trimis acel email. stiu ca BT nu accepta transferuri ce implica monede virtuale. o sa-ti fie respins transferul dupa cateva zile poate o saptamana si apoi iti poti face un cont nou la o banca care accepta ca ing, libra sau revolut si sa retragi banii din nou pe noul cont.

Majoritatea bancilor din Romania sunt imbecile si nu accepta chipurile moneda virtuala, de fapt e o insulta si o bataie de joc la adresa clientilor. Recomand Revolut, varianta a doua sau cea premium, dar chiar si cea entry level pana la urma. O alta banka mai este si ING, cu comisioane cam piperate putin dar totusi banka in comparatie cu restul care doar mananca banii clientilor fara a oferii nimic. Pe primul loc in Romania BT bineinteles, pe spatele clientilor fara a oferii nimic. Vrei sa faci un transfer la eToro, te suna dupa doua zile ca ce-ai facut domne, vrei sa transferi bani? E vina ta domne ca esti clientul unor imbecili care nu ofera nimic. Ani de zile am fost prost si n-am stiut sa folosesc paypal sau revolut dar mai bine mai tarziu decat niciodata.

Institutiile de credit au obligatia de a se conforma prevederilor Legii nr.129/2019, respectiv de a aplica masurile de cunoastere a clientelei si de administrare a riscurilor in domeniul spalarii banilor si finantarii terorismului si tinand cont de riscurile la care se expun ca urmare a prestarii de servicii de cont de plati pentru aceste entitati, prin adaptarea politicilor interne de risc si a capacitatii de administrare a riscurilor pe baze obiective si proportionale.

ING si Libra bank sunt ok. Eu am folosit Libra si a mers totul foarte usor. Mi-au dat un email cand am retras bani din etoro pe card sa le justific provenienta banilor, le-am trimis un extra de cont din etoro si mi-au aprobat imediat transferul.

Vezi ca desi merge initial usor pe revolut, problema apare la scos bani. Cand scoti mai mult decat ai depus de pe revolut, daca ai profit, mie nu mi-a mai aprobat etoro transferul catre revolut – cel putin asa a fost anul trecut – si mi-au cerut un cont romanesc, unde incepe distractia, cand iti ajung banii aici.

Buna ziua!

Nu am inteles cand trebuie facuta mai exact aceasta declaratie.

Pentru anul acesta (2021) trebuie sa fac declaratia pana la sfarsitul anului? Sau la inceputul anului viitor?

Declaratia pentru anul asta 2021 se depune la anul pana pe 25 mai 2022. In declaratie treci ce venituri ai avut pe anul curent pana pe 31 decembrie 2021, si pana atunci nu ai de unde sa stii cat vei mai face pana atunci, de aceea se depune pe anul urmator.

Buna seara, din profitul realizat nu se scade „FEES” .Este un comision luat din suma ta castigata.

In cazul in care esti pe minus, iti da statul inapoi 10% din pierdere? Daca am facut bani in SUA si am stat aproape tot anul in apele internationale de ce trebuie sa platesc impozit in Romania? Daca venitul l-am reinvestit si nu am extras nimic din contul eToro, pentru ce venit trebuie sa platesc impozit?

daca nu mai locuiesti in Romania poti depune o cerere sa fii scos din evidenta anaf. din cate stiu pana nu o depui ramai obligat sa platesti si in Romania.

daca esti pe minus iti poti compensa pierderea cu viitoarele profituri atata timp cat le declari si nu doar 10% ci 100%.

cat despre motivul pentru care trebui sa platesti, asa scrie in lege 🙂 o poti respecta sau nu, e decizia ta, doar sa tii cont si de riscurile la care te supui ca si in investitii.

pe extrasul meu din Etoro apare o suma la „Income from Refunds” cum o incadrez pe aceasta?

Suma care apare la Fees unde se aduna/scade?

CFDs (Profit or Loss)

131.80

Crypto (Profit or Loss)

403.95

Stocks (Profit or Loss)

(788.48)

Stock Dividends (Profit)

17.21

Income from Refunds

3,353.71

Commissions (spread) on CFDs

10.74

Commissions (spread) on Crypto

145.66

Commissions (spread) on Stocks

0.01

Commissions (spread) on ETFs

0.00

Fees

(41.64)

banuiesc ca acel „Income from Refunds” ar putea fi sumele retrase ? daca acesta este cazul nu trebuie incadrate nicaieri, nefiind profit ci doar capitalul folosit, dar verifica daca se potriveste cu sumele retrase. mie nu imi apare acel camp pe extras. daca totusi a fost profit din tranzactii, trebuie vazut din ce fel de tranzactii. avand in vedere ca este cea mai mare suma ar trebui sa ai o idee de unde provine.

pentru fees exista campul Cheltuieli deductibile/ alte sume deductibile in declaratia unica, unde poti trece cheltuieli si se scad din profit, problema este ca nu stiu unde sa le incadrez – la actiuni, crypto, etc … motiv pentru care eu am renuntat sa o mai trec, neavand o influenta prea mare.

Nu am retras nimic. Au fost niste probleme tehnice cu unele actiuni si vada ca asa au fost incadrate

Am o neclaritate la Dividende. Majoritatea sunt deja impozitate cu 30%, 15% etc. Pe langa astea am si cu 0%, la Lufthansa de exemplu. Totalul lor e 1019 RON, 5% e 51 RON. Mie mi-au fost oprite taxe in valoare de 113 RON. Cum ar trebui sa declar?

1. Pun credit fiscal 51 ron?

2. Adaug 2 venituri cu dividende in fisa? Si le impart pe cele deja impozitate cu cele neimpozitate? Insemnand ca la cele impozitate pun credit fiscal 5% si platesc 0 iar pe cele neimpozitate pun credit fiscal 0 si platesc 5%?

Pe langa asta, pt LHA.DE fac tot pe US?

Multumesc

Din cate stiu eu dividendele se declara pe tari, deci ar trebui sa pui la US valoare celor din US sa zicem 800 ron, iti completeaza in declaratie automat sectiunea de impozit cu 5% adica 40 lei, si apoi tu treci la credit fiscal aceasi suma 40 (chiar daca ai platit 70 sa zicem) – nu ti se va deduce de undeva ce ti-a fost retinut doar vei evita sa mai fi taxat din nou.

Daca ai vreo tara unde impozitul retinut e mai mic de 5%, treci la credit fiscal cat ai platit acolo sa zicem 3%* valoare dividende – desi nu stiu daca e vreo tara cu impozitul mai mic ca la noi :).

Apoi faci acelasi lucru si la Germania pentru Lufthansa.

Salut, in portofoliul meu am si cateva persoane copiate, care au generat aproximativ 400 pagini de tranzactii cu unele profituri f mici per tranzactie, astfel ca declaratia de venit va fi un calvar de completat si invers proportionala cu veniturile.

Intrebarea mea este, pot sa trec la sectiunea de „Titluri de valoare” tara de provenienta USA (oricum nu sunt la toate afisate in codul INS), avand in vedere ca toate tranzactiile au fost in US$ si sa folosesc delararea pe tari, doar pt dividende?

Multumesc.

pe extrasul meu din Etoro apare o suma la „Income from Refunds” cum o incadrez pe aceasta in declaratia unica? Mentionez ca nu am retras nimic acesti bani sunt generati de niste probleme tehnice pe care le-au avut cei de la eToro si care mi-au fost returnati astfel.

CFDs (Profit or Loss)

131.80

Crypto (Profit or Loss)

403.95

Stocks (Profit or Loss)

(788.48)

Stock Dividends (Profit)

17.21

Income from Refunds

3,353.71

Commissions (spread) on CFDs

10.74

Commissions (spread) on Crypto

145.66

Commissions (spread) on Stocks

0.01

Commissions (spread) on ETFs

0.00

Fees

(41.64)

pot sa-ti sugerez in cazul asta sa descarci excelul cu tranzactiile detaliate, si faci acolo suma coloanei. si o sa vezi cat ai si de unde provin sumele.

pe tine te intereseaza in principiu closed positions si dividens pentru declaratia unica.

Salutare,

Am tranzactionat anul trecut pe platforma etoro din ianuarie pana in iunie 2021.

Per total, am inchis multe poziti pe plus, dar si pe minus.

Este prima data cand tranzactionez stock-uri pe o astfel de platforma.

Am inteles ca va trebui sa declar profitul pozitiilor inchise si ca 10% din aceasta suma va trebui s-o platesc ca taxa. Cum, inca nu m-am lamurit, dar inca ma documentez.

Intrebarea mea e urmatoarea: se deduc cumva si pozitiile inchise pe minus? sau si pozitiile inchise pe minus sunt considerate tot profit, si va trebui sa platesc si pentru ele 10% din valoare sub forma de taxe? Daca se deduc, cum se face calculul mai exact? Sau pozitiile inchise pe minus sunt ignorate complet in acest caz?

Va multumesc frumos

Salut, ai in raportul de Account Statement totalele, nu este nevoie sa le aduni manual. Apare ca Total Profit/Loss si este diferentiat pe actiuni, dividende, crypto etc pentru ca sunt rubrici separate in declaratia unica. Acel total reprezinta suma tranzactiile pe castig minus tranzactiile pe pierdere. Daca rezultatul final este pe plus, platesti 10% pe acea suma, mai putin la divinde unde ti-a fost deja oprit 30% la cele din sua.

In raportul etoro presupun ca trebuie sa ma uit in sheet-ul „Financial Summary” pentru sumele totale, deja calculate? ca follow-up la raspunsul primit mai devreme.

De exemplu la mine apare:

Crypto (Profit or Loss) 474.54

Stocks (Profit or Loss) 1455.09

In rest, toate rubricile sunt cu 0 (CFDs, ETFs, Stock and ETF dividends).

Eu taxe ar trebui sa platesc 10% din cei 474.54 din Crypto si 10% din 1455.09 din Stocks, am inteles corect?

Da este corect.

Va multumesc din suflet pentru rabdare si lamuriri.

Zi faina,

I

Eu am asa:

Item Amount (USD)

CFDs (Profit or Loss) (1140.83)

Crypto (Profit or Loss) (2144.26)

Stocks (Profit or Loss) 1330.97

CFD Dividends (Profit or Loss) 26.07

Din cate vad, porcaria aia de declaratie la crypto nu te lasa sa declari pierderile, doar profitul. Deci per total sunt pe pierdere o gramada, am pierderi de 2000 si ceva pe crypto si nu pot sa deduc nimic pe viitor (pentru ca nu se pot declara), dar trebuie sa platesc impozit 10% la cei 100 si ceva „profit” care raman de pe CFD+stocks? Pe bune, astia sunt cazuti in cap?

Salut, din cate stiu CFD-urile ar trebui declarate pe tara brokerului, Irlanda in cazul Etoro iar Stock daca sunt cel mai probabil din US pe US, caz in care nu poti deduce pierderea de pe CFD si ar trebui sa platesti 10% din Stocks profit. Poate n-ar fi rau sa apelezi la o ora de consultanta fiscala din partea cuiva autorizat, pentru aproximativ 250 ron poate poti econonomisii ceva taxe.

Salut

Commissions (spread) on Crypto, sunt deja deduse din Crypto (Profit or Loss)?

Sau sa le trec la deduceri si sa le scad in declaratie?

multumesc

Salutare!

Ai ceva de declarat ca profit daca in etoro, in sumar, la CFD,ai suma de (1000) intre paranteze , adica e negativa [ai inchis pozitii cu plus de 3000 si pozitii cu minus de 2000]?

Dar daca ai 750 cu plus, fara paranteze, la Comisioane (spread) pentru CFD-uri.

Multumesc!

Erata: pozitii cu plus de 2000 si cu minus de 3000

Cum se incadreaza Commissions (spread) ?

Ati putea sa ma ajutati va rog: pentru declaratia unica in ce categorie se declara sumele care revin din

Income from Airdrops

Income from Staking

Cei 17 lei profit din dividende, reprezinta profitul brut sau profitul net, dupa ce a fost taxat cu 10% in US?

Multumesc frumos.

da ai dreptate cei 17 lei reprezinta profitul net, nu brut. am scris articolul pentru veniturile din anul 2020 si daca tin bine minte la etoro atunci taxa era de 20% nu 10% ca nu aveai posibilitatea sa completezi conventia de reducere, intre timp cam toti brokerii o au. nu mai stiu cum arata raportul la etoro dar la interactive brokers iti apare si brut si cat ti-au oprit impozit. oricum nu era nimic de platit acolo, deci nu a fost o greseala prea mare 🙂

Va salut! As dori si eu sa stiu unde mai exact in declaratia unica trebuie sa completez pentru pierderile suferite in anii trecuti… respectiv pe e-toro pentru anul 2021 am asa

CFDs (Profit or Loss)

(1,170.76)

Crypto (Profit or Loss)

(37.70)

Stocks (Profit or Loss)

438.80

Commissions (spread) on CFDs

120.68

Commissions (spread) on Crypto

21.45. deci sunt pe minus 1200 dolari iar profit din actiuni 439, adica 761 dolari pe minus ? si unde trec aceasta suma? la rubrica pierdere neta anuala sau unde? Va multumesc si scuze daca e o intrebare tampita…

da la pierdere fiscala anuala, vedeti aici https://www.arenafinanciara.ro/taxe-si-impozite/

pentru pierderea din 2011 trebuia sa o treceti in declaratia de anul trecut 2022. daca nu a fost depusa, ar putea fi depusa si acum, dar conform legii va poate da amenda 500 lei ca nu a fost depusa la timp, si nu stiu daca va fi procesata automat si e posibil sa fie nevoie sa ii sunati sa va verifice situatia.

cum doar anul acesta mai pot fi compensate pierderile din anii trecuti nu stiu daca merita deranjul.

Salut! Fac copy trading pe etoro de prin 2018, dar fara depunerea declaratiilor. profitul pe toata perioada e in jur de 30%.

Care ar fi solutiile in cazul dat, depunerea declaratiilor retroactiv, pe fiecare an in parte sau depunerea unei declaratii in 2022 cu mentionarea castigului vs pierderi pe calculat pe toti anii? Sau ar fi alte solutii? Multumesc.

trebuie sa completezi si depui declaratiile pe fiecare an in parte, apoi faci platile si devi ok legal. pe trading ai de plata 10% din profit + cass daca ai avut profit mai mare de 12 salarii minime brute pe an, suma e diferita de la an la an dar ca idee a fost cam 22.000 prin 2018 pana la 30.000 ron acum profit pe din alte surse decat salarii.

s-a schimbat si acest aspect referitor la compensarea pierderilor… sa stiu macar daca imi mai declar pierderile pe 2021, respectiv 2022? stiam ca la brokeri straini, fara sediu social in romania sunt valabili cei sapte ani in care poti compensa pierderile din anii trecuti… Multumesc!

Buna,

Daca totalul pozitiilor inchise in 2022 este pierdere, trebuie declarata in declaratia unica? Daca da, in sectiunea I.2.1. Date privind impozitul pe veniturile realizare din strainatate? In afara de aceasta sectiune, ar mai trebui alta sectiune completata?

Coloana „Tip ISIN” – daca acest cod din extrasul eToro incepe cu USxxxxxxx.. presupune ca veniturile sunt de la actiuni din US, nu? 🙂

Multumesc!

cele cu US da sunt venituri din US. eu zic ca daca ai profit din US de exemplu trebuie sa-l declari si sa platesti impozit pe el, chiar daca ai pierdere pe alte tari pentru ca in declaratia unica ai sectiuni separate pentru fiecare tara.

Salut! In cazul in care nu am inchis nicio pozitie, am ramas cu dividende in valoare de 10$ (pe care le-am reinvestit), trebuie sa platesc impozit pe dividende?

Multumesc!

Salut, impozitul pe dividende se retine la sursa peste tot in lume de firma care ti le plateste, deci „l-ai platit deja”, dar tot trebuie sa le declari si la noi chiar daca nu mai ai nimic de plata. Vezi ca este modelul in articol, bifezi metoda creditului fiscal. Daca nu vrei sa le declari e si suma mica nu aveai nici nimic de plata nu se va lua nimeni de tine, dar ai putea sa te obisnuiesti cum se completeaza declaratia pentru anii urmatori cand poate vei avea si profit.