Scutirile de taxe sunt un imbold dat de guvern pentru a determina antreprenorii sa investeasca in domeniile unde vor dezvoltare. Daca doresc constructia de locuinte pentru cei cu venituri mici pentru a impulsiona economia in acest sector vor oferi reduceri de taxe pentru dezvoltarii ce construiesc case ieftine.

Cota de taxare este mai mare pentru cei ce lucreaza pe salariu fata de companii sau investitori.

Motivul este pentru ca acestia din urma investesc direct in economia locala si creaza locuri de munca si oportunitati pentru restul populatiei si sunt rasplatiti pentru acest efort.

Invata legea si respect-o pentru ca este mai scump sa nu o faci.

Una din cele mai mari cheltuieli sunt taxele asa ca invata cum sa le optimizezi legal.

Poti urmarii instructiunile de mai jos si o poti completa singur, sau daca doresti o varianta eleganta simpla online iti recomand contapp.

Eu o folosesc ca parte din pachetul de servicii de contabiltiate pentru PFA si pot sa spun ca avantajele in usurinta de a o completa, genera si tine un istoric usor de citit sunt exceptionale.

Se descarca de pe site-ul Anaf -> download declaratie unica <- si se depune online in Spatiul Privat Virtual – pe persoana fizica nu aveti nevoie de semnatura digitala, va puteti crea cont cu parola.

!!! Nota: dupa ce descarcati fisierul acesta trebuie deschis neaparat cu Adobe Reader (click dreapta pe el si Open with) si nu in browser. Daca il deschideti in browser nu se va incarca.

Nota:

* Taxele platite la bugetul de stat se rotunjesc la nivel de leu. Ce este mai mare sau egal cu 50 bani in plus, ce este mai mic in minus. 10.50 devine 11 lei, iar 10.30 devine 10 lei.

* Pentru sume in valuta se foloseste cursul valutar afisat pe BNR din ultima zi lucratoare anterioara zilei pentru care se calculeaza sau cursul anual mediu afisat de bnr pe anul anterior (cel in care s-au realizat veniturile ce se declara), in functie de tipul venitului si metoda de calcul mentionata in lege.

Regimul de taxare in Romania pentru – venituri din alte surse

Impozit pe imobiliare – la vanzare

a) 3% pentru proprietatile detinute o perioada de pana la 3 ani inclusiv;

b) 1% pentru imobilele detinute o perioada mai mare de 3 ani.

Se retine la notar.

Cote impozite in romania pentru venituri din investitii

Pentru urmatoarele 3 categorii nu aveti nimic de declarat pentru ca fie nu sunt impozitabile sau se retin la sursa.

1. Titluri de stat

Dobanzile din Titlurile de stat sunt scutite atat de impozit cat si de CASS.

ART 93 alin (1) lit a) Nu sunt venituri impozabile urmatoarele:

a) veniturile realizate din detinerea si transferul instrumentelor financiare care atesta datoria publica a statului, precum si a unitatilor administrativ-teritoriale

ART 170 alin (4) nu se plateste CASS pentru veniturile din titlurile de stat, acestea fiind venituri neimpozabile.

(4) La încadrarea în plafonul prevăzut la alin. (3) nu se iau în calcul veniturile neimpozabile, prevăzute la art. 93 şi 105.

2. Cupoane obligatiuni corporatiste si dobanzi bancare

10% se retin la sursa de firma / banca care le plateste

3. Dividende platite de firme inregistrate in Romania

Impozitul pe dividende platite de firme inregistrate in Romania se retine la sursa, si este platit de firma platitoare de dividende.

<2023 a fost 5%

2024 a fost 8%

2025 este 10%

4. Venitul din transferul titlurilor de valoare (actiuni/obligatiuni) emise de firme din Romania – BVB

Din 1 ianuarie2023 – este retinut la sursa de broker – nu mai este nevoie sa depui DU.

– 1% pentru actiuni detinute mai mult de 365 zile

– 3% pentru restul

Care intermediari vor retine la sursa pe piata de capital ?

In general sunt brokerii locali din Romania si nici o companie de intermediere pe pietele de afara gen revolut, trading212, xtb, interactive brokers etc.

Daca tranzactionati si actiuni la firme din alte tari decat Romania, pentru a beneficia de retinere automata va trebui sa folosit un broker local gen traville sau altul care functioneaza ca intermediar, dar trebuie sa tineti cont ca veti avea comisioane mai mari in general.

firmele de brokeraj au obligatia de a informa clientii cu privire la pierderea neta anuala /castigul net anual, nu mai tarziu de ultima zi a lunii februarie a fiecarui an, pentru anul anterior.

10% pe baza declaratiei unice completate de persoana fizica pentru veniturile pana in 2022 inclusiv

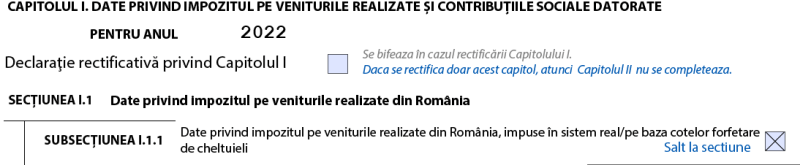

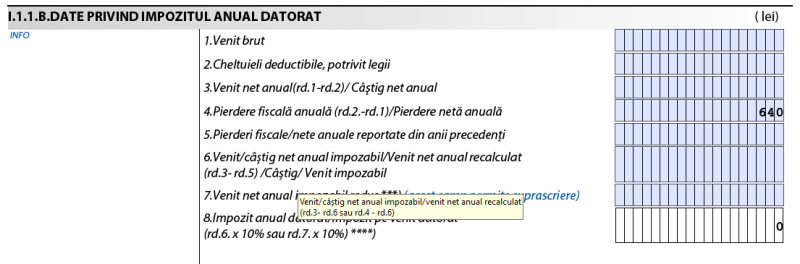

Daca ati avut tranzactii de vanzare / cumparare – fie ca aveti pierderi sau castiguri bifam la Capitalul 1 – Sectiunea 1.1 – apoi clic pe Salt la sectiune

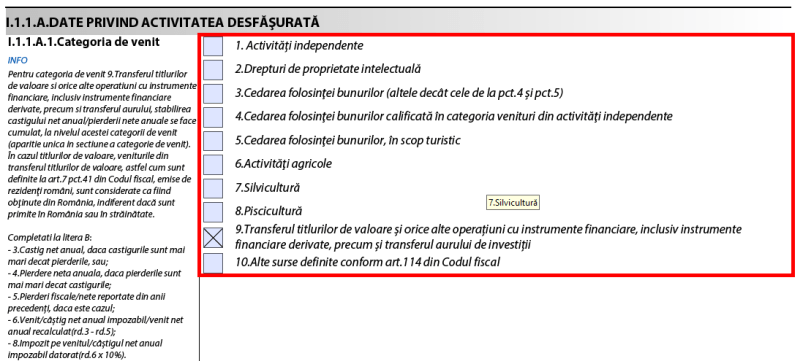

Aici bifam sectiunea 9. Transferul titlurilor de valoare

Dupa ce punem bifa pe 9 ne apare textul din stanga, unde puteti vedea ca ne spune ca complem mai departe atat pentru castig cat si pentru pierdere

Aici completati fie pierdere fie castig dupa cum aveti. La Tradevile aveti raportul venit impozabil care contine pe tari sumele – completati aici suma datelor de pe RO la rubrica corespunzatoare – castig net / pierdere.

5. Dividende si/sau castig din transfer titluri de valori din strainatate (actiuni, obligatiuni, cdf, optiuni, etc)

In cazul DIVIDENDELOR se retine in tara in care firma tranzactionata este inregistrata la sursa ca si in Romania, iar impozitul este cel din acea tara. De ex in SUA este de 30%. Daca brokerul va ofera un formular de evitare a dublei impozitari vi se va retine doar 10%.

Daca vi sa retinut mai mult de 8% pe dividende, nu mai platiti nimic in Romania dar aveti obligatia sa le declarati.

Pentru transfer de actiuni platiti 10% care ii declarati in DU daca brokerul nu are sediu in Romania sau 1-3% ca la actiunile romanesti, pentru brokeri inregistrati in Romania.

In conditiile de fata devine mult mai rentabil sa folositi brokeri romani, chiar daca au comisioane mai mari, pentru ca veti plati doar 1-3% fata de 10% pe castiguri. Bineinteles fiecare trebuie sa isi faca calculele individual, de ex daca faceti trading comisioanele s-ar putea adauga la mai mult decat cei 10% din profit.

SECTIUNEA I.2: Date privind impozitul pe veniturile realizate din strainatate

Aici avem 2 sectiuni pe care le bifam in functie de ce venituri avem.

7.Transferul titlurilor de valoare si orice alte operatiuni cu instrumente financiare, inclusiv instrumente

13.Dividende

Se completeaza pentru fiecare tara in parte.

Venitul se calculeaza in lei folosind cursul mediu anual BNR – Serii anuale pe anul in care sau incasat.

CAPITOLUL XIII – Aspecte fiscale internationale Art. 131 alin 6: sumele in valuta se transforma la cursul de schimb mediu anual al pietei valutare, comunicat de Banca Nationala a Romaniei, din anul de realizare a venitului.

Vezi mai multe detalii cu un exemplu de calcul si completare cu capturi de imagini aici – completare declaratie unica etoro.

Pierderile se compenseaza in limita a 70% din veniturile anuale, pe fiecare stat in parte pe o perioada de maxim 5 ani.

De ex anul trecut ai avut 1000 $ pierdere pe SUA, si anul asta faci 1000$ profit din SUA, poti deduce maxim 700$ din pierderea ramasa din anii trecuti. Pe anul urmator daca o sa ai profit mai poti reduce 300$.

5. Crypto monede

(bitcoin, etherium etc) – veniturilor din alte surse – 10%

Castigul sub nivelul a 200 lei/tranzactie nu se impoziteaza cu conditia ca totalul castigurilor intr-un an fiscal sa nu depaseasca nivelul de 600 lei.

Aplicare incepand cu impozitul pe venit datorat pentru veniturile realizate in anul 2019 :

c) castigului din transferul de moneda virtuala, determinat ca diferenta pozitiva intre pretul de vanzare si pretul de achizitie, inclusiv costurile directe aferente tranzactiei.

Venituri din invitatii pe Revolut si cryptomonede gratuite oferite de Revolut

Daca incasati recompense de recomandare mai mult de 600 lei trebuie declarati si platiti 10% impozit din ei, prin depunerea declaratiei unice – venituri din premii si jocuri de noroc ce include si promovarea serviciilor/produselor ca urmare a practicilor comerciale.

In cazul cryptomonezilor primite daca faceti quiz-urile, daca nu aveti alte castiguri din tranzactii crypto care cumulate sa depaseasa 600 lei nu trebuie sa platiti sau declarati nimic.

Cashback – intra tot aici la premii din jocuri de noroc, si cum in general sunt sume mici si limitate nu depasesc niciodata 600 lei, deci nu exista nici impozit nici obligatii de declarare.

6. Chirii – venituri din inchiriere

Aici intra orice se inchiriara mobil/imobil din patrimoniu personal.

Odata ce inregistrati contractul la ANAF acesta devine titlu executor si protejeaza proprietarul pentru respectarea platii si a termenului de inchiriere, dar oricum este obligatorie prin lege inregistrarea in 30 de zile de la inchiere sau modificare.

Se declara prin formularul C168 pe care il depuneti in SPV. Tot din SPV puteti cere o copie dupa C168 sa vedeti ce contracte aveti declarate, daca nu mai stiti.

Impozitul se calculeaza cu o cota forfetara de 20%, si un impozit de 10% (100-20=80 *10%) deci un impozit final de 8%.

Din 2024, pentru chiriile platite de firme (pfa,srl etc) catre persoane fizice, impozitul este retinut de firma care plateste chiria si vireaza impozitul printr-o declaratie catre bugetul de stat. O taxa mai putin de declarat pentru PF.

Se depune DU in termen de 30 de zile de la incheierea contractului de inchiriere, si se completeaza sectiunea de venituri estimate.

Chirii in valuta

Venitul brut in lei se calculeaza la cursul BNR anterior zilei in care se depune Declaratia Unica (este cursul valutar contabil) si se completeaza sectiunea de venituri estimate, si apoi anul urmator se va folosi cursul anual mediu afisat de BNR, pentru anul precedent, pentru definitivare venit. ( nu se va pune bifa de rectificare ci se completeaza sectiunea de venituri pe anul precedent, fata de estimari ce sa depus anul anterior).

Venitul brut este folosit pentru calculul impozitului si incadrarea pentru plata CASS daca este cazul, in functie de plafoane.

Chirii in lei

Se declarata suma in lei, care in caz ca contractul de inchiriere nu sufera schimbari pana la 31.12, ramane declaratia definitiva.

PF platesc impozitul prin declaratia unica odata pe an.

Chiriile platite de entitati ce au contabilitate (srl, pfa in sistem real etc) catre PF, firma retine si plateste impozitul de 10% – 20% cota forfetara adica 8% prin declaratia 100, si plateste PF diferenta. La 100 lei, plateste 92 lei persoanei fizice si 8 lei catre bugetul de stat pana pe data de 25 a lunii urmatoare.

CASS pentru venituri altele decat salarii

Plata CASS 2025 (contributia de asigurari sociale de sanatate)

Pana in anul 2025 valoare salariului minim brut se folosea cel valabil la data de 25 mai (data limita a depunerii declaratiei). Din 2025 valoarea salariului va fi cea de la 1 ianuarie care in 2025 este de 4050 lei.

Daca ati incasat venituri nete (din care scadem impozitele) din alte surse decat salarii (chirii, dividende, profit tranzactionare bursa, crypto, dobanzi banca, pfa etc – singura exceptie o fac titlurile de stat) care cumulate depasesc:

In 2024 salariul minim brut de calcul este de 3300 lei si pentru 2023 a fost 3000 lei.

a) intre 6 – 12 salarii minime brute – se plateste 10% din 6 salarii minime brute – 6*3000*10% = 1800 ron

b) intre 12 – 24 salarii – 10% din 12 salarii – 12*3000*10% = 3600 ron

c) peste 24 salarii – 10% din 24 salarii – 24*3000*10% = 7200 ron

NOTA: Acesta suma se plateste indiferend daca mai platiti CASS si ca salariat.

Aveti obligatia sa depuneti declaratia in 30 de zile de cand ati incasat ultimele venituri cu care depasiti plafonul si bifati CASS estimat.

Cand primesti informatiile fiscale pe anul anterior ?

In Romania veniturile cu retinere la sursa se declara prin Declaraţia informativă privind impozitul reţinut la sursă 205 pana la sfarsitul lunii februarie, astfel majoritatea brokerilor, bancilor, etc vor depune fix in ultima zi a lunii februarie – 28-29 februarie

Brokerii din straintate de ex SUA au un form tax 1042S care se depune pana pe 15 martie – data cand il afiseaza si brokerii.

Dupa aceste date veti avea informatiile si documentele necesare sa va completati declaratia unica in Romania.

Termenul de depunere si completare al declaratiei unice este de 25 mai – deci aveti suficient timp la dispozitie.

Aveti posibilitatea in SPV sa solicitati un extras al acestor venituri SPV -> Solicitari -> Eliberari documente -> ADEVERINTA DE VENITURI – aici va apar toate tranzactiile unde impozitul a fost retinut la sursa – dividende, tranzactii actiuni la broker din Romania, dobanzi banci din Romania.

Daca nu sunteti deja asigurat CASS ca si angajat, deveniti asigurat din ziua depunerii declaratiei pana pe 25 mai anul urmator.

Puteti sa va verificati statusul de asigurat aici – dar tineti cont ca dureaza cam o saptamana pana se updateaza baza de date de pe cnas dupa depunerea declaratiei.

CASS pentru venituri din PFA 2024, nu se mai plateste la plafon ci 10% din venitul net.

– 10% din 6 salarii, pentru venituri până în 6 salarii minime sau 10% din venitul net daca plati la salariu sau ati platit anul trecut

– 10% din veniturile nete, pentru venituri între 6 și 60 de salarii

– 10% din 60 de salarii, pentru venituri peste 60 de salarii

Din 2024 cass, devine cheltuiala deductibila, atata tot ca aceasta nu se trece in registrul de evidenta fiscala ci se deduce prin bifa pe Declaratia Unica sectiunea I.4 la fel ca si CAS.

Depunere declaratia unica – formular 212

art. 174 alin. (10) din Codul fiscal

(10) Persoanele fizice care încep în cursul anului fiscal să realizeze venituri, din cele prevăzute la art. 155 lit. b)-h), iar venitul net anual cumulat din una sau mai multe surse şi/sau categorii de venituri, cu excepţia veniturilor din drepturi de proprietate intelectuală, din arendă sau din asocieri cu persoane juridice, contribuabili potrivit prevederilor titlului II, titlului III sau Legii nr. 170/2016, pentru care impozitul se reţine la sursă, estimat a se realiza pentru anul curent este cel puţin egal cu nivelul a 12 salarii minime brute pe ţară, sunt obligate să depună declaraţia prevăzută la alin. (3) în termen de 30 de zile de la data producerii evenimentului. Salariul minim brut pe ţară garantat în plată este cel în vigoare la termenul de depunere a declaraţiei prevăzute la art. 120.

Se depune pana in 25 mai anul urmator pentru perioada de impunere. Ex pentru venituri din 2023 se depune pana pe 25 mai 2024.

Se depune pentru venituri unde nu se retine impozitul la sursa: chirii, pfa, vanzare actiuni pe bursa sau alte venituri in afara de salarii dar si in cazul in care venituri gen dobanzi, dividende care adunate depasesc plafoanele pentru CASS.

ART. 336 Contraventii alin(3) – Cod procedura fiscala

(3) in cazul persoanelor fizice nedepunerea la termenele prevazute de lege a declaratiilor de venit constituie contraventie si se sanctioneaza cu amenda de la 50 lei la 500 lei. Se poate platii in 15 zile de la data comunicarii jumatate din suma.

Erori depunere declaratie unica

Ai completat si depus declaratia in SPV si ai primit un email cu titlul:

Erori la depunere formular electronic prin Spatiul Privat Virtual.

Fisierul incarcat de dumneavoastra, cu index de depunere in SPV xxxxxx, are urmatoarele erori:

Eroare: urmatoarele metadate nu sunt completate: totalPlata_A

In acest caz trebuie sa corectati datele inscrise, sa validati din nou formularul, sa-l salvati si sa-l retransmiteti

Solutie: ai uitat sa apesi pe butonul de Validare inainte sa depui declaratia – este pe prima pagina in partea de sus de culoarea VERDE. Dupa validare iti spune ca sa general un fisier xml si sa salvezi pdf-ul. Valideaza documentul si mai depune-l odata!

Rectificative la declaratia unica

3.5. La rectificarea declaratiei se vor avea in vedere urmatoarele: (extras din ordin 2.541 din 19 decembrie 2022)

*declaratia initiala este declaratia care nu are nicio bifa de rectificativa selectata;

*este permisa depunerea unei singure declaratii initiale;

*declaratia rectificativa este declaratia cu cel putin o bifa de rectificativa selectata (la capitolul I sau capitolul II sau la ambele capitole);

*o declaratie rectificativa care rectifica ambele capitole (capitolul I si capitolul II) trebuie sa aiba ambele bife de rectificare selectate.

!!! Declaratia rectificativa trebuie sa includa tot ce este declarat, inclusiv ce sa declarat pe prima declaratie, cu modificarile dorite, si va suprascrie declaratia veche. Nu treceti doar modificarile. Ultima declaratie depusa va fi singura luata in considerare.

Rectificarea inseamna o corectura – practic folosesti prima declaratie depusa – o poti descarca si din spv in caz ca nu o mai ai – si bifezi rectificare pe sectiunea care vrei sa o modifici, in rest lasi tot ce a fost.

Venituri estimate – se trec pe anul curent. In anul urmator, daca sumele difera, se difinitiveaza prin declaratia pe anul urmator.

In cazul in care nu exista diferente de plata, fara de estimarea de anul trecut, nu se mai completeaza sectiunea I, cu definitivarea.

De ex daca ati avut doar cass de plata, si nu sa schimbat plafonul, nu mai completati nimic.

Bonificatie pentru plata impozitului pe venitul anual si a contributiilor sociale

Conform legii fiscale actuale se pot acorda bonificatii,de pana la 10% din obligatiile fiscale stabilite in Declaratia unica privind impozitul pe venit si contributiile sociale datorate.

Nivelul bonificatiei, termenele de plata si conditiile de acordare se stabilesc prin legea anuala a bugetului de stat, dar acest lucru nu sa mai intamplat de mult. Atunci cand sa intamplat ultima oara sa schimbat prin martie, deci ar fi o idee sa mai asteptati.

Cum platesc impozitul din declaratia unica ?

Dupa ce depuneti declaratia – poate dura de la 1-2 zile pana la 15 zile si va apare atat in SPV [Plata Obligatii fiscale PF -> In nume propriu] cat si in cont pe ghiseul.ro. Pe ghiseul.ro puteti platii cu cardul.

Pana in 10 zile de la data efectuarii platii, ANAF stinge obligatiile fiscale in ordinea vechimii. Atunci cand este procesta plata apare un mesaj in spv ca sa inregistrat plata, dar nu veti primii notificare pe email – trebuie sa logati in spv si sa verificati manual.

Am inteles ca daca faceti plata direct in conturile anaf de la trezorerie platile s-ar procesa mult mai repede, decat prin ghiseul.ro – nu am verificat personal informatia.

Daca aveti cont pe ghiseul.ro va apar acolo conturile in care trebuie sa platiti si sume, si puteti fie sa platiti cu cardul sau cu ordin de plata.

Pentru sumele datorate de persoane fizice pentru veniturile realizate incepand cu 01.01.2018 se platesc in contul unic 5504.

*Pentru anii anteriori se platesc separat in contul indicat in impunerea primita de la ANAF.

Impozitul pe venit si contributii sociale datorate de persoanele fizice aferent declaratiei unice depuse se platesc in contul unic 5504 la trezoreria administratiei financiare de care apartineti.

Link lista de conturi – duce catre site-ul ANAF la Asistenta contribuabili -> Plata obligatiilor fiscale -> Coduri IBAN.

Cautati cu CTRL+F contul 5504 si copiati codul IBAN din dreptul lui.

Model ordin de plata:

Beneficiar: BUGETUL DE STAT

Cod de identificare fiscala beneficiar / CUI/CNP Beneficiar: CPN-ul vostru – se trece la beneficiar pentru ca dupa acesta se sting obligatiile de plata

IBAN: RO52TREZ7055504XXXXXXXXX – folositi iban-ul gasit mai sus agentiei de care apartineti, acesta este doar ca si model

Detalii: Taxe anul 2021 – anul pentru care platiti

Legea nr. 227/2015 privind Codul fiscal – stabileste cadrul legal privind impozitele, taxele si contributiile sociale obligatorii

Rezidenta fiscala

In cazul in care sunteti plecat din tara pentru o perioada sau mai multe adunate mai mare de 183 de zile din tara intr-un an, puteti depunere o cerere la anaf si va puteti schimba rezidenta fiscala in alta tara, pentru a evita dubla impozitare, atat in Romania, cat si in tara in care mergeti.

Gasiti formularul aici: https://static.anaf.ro/static/10/Anaf/Declaratii_R/Z017.html

Se depune cu 30 de zile inainte de plecare.

Atentie, verificati conditiile de impozitare din tara in care mergeti, veti platii impozitele acolo.

Resurse utile

Ghiduri declaratii anaf – venituri din strainatate, din retele sociale, crypto si nft, meditatii, inchirieri etc

Codul fiscal – Legea nr. 227/2015 privind Codul fiscal

Curs de schimb BNR – serii zilnice, lunare, anuale – sau foloseste Arhiva curs vautar bnr aici pe site pentru a cauta mai usor.

Calculator penalitati

Calculatoare comparative taxe PFA norma /real – SRL profit / micro:

https://www.keez.ro/calculator-impozite-taxe

https://dosario.ro/calculator-taxe-srl-pfa-2024#calculator

https://contapp.ro/blog/pfa-sau-srl/

Distribuie pe Facebook

Buna ziua,

Se aplica cotele de 1%/3% fara compensarea pierderilor si instrumentelor financiare tranzactionate pe pietele internationale prin brokeri inregistrati in strainatate? Sau ramane 10% cu compensarea pierderilor acest caz?

Sebastian

nu se mai compenseaza pierderile din 2023, si platesti 10% pentru brokeri din strainatate. fati un calcul cat te costa comisioanele mai mari la broker romanesc cu impozit de 1-3% vs comisioane mai mici dar impozitul de 10% si vezi daca ramai acolo sau te muti la broker romanesc.

Buna ziua

Creez videoclipuri si le incarc pe Platforma Google care le distribuie prin

Google Youtube, incasez lunar sume de bani de la Google sub forma de

royalties(drepturi de autor) in functie de vizualizarile obtinute de

videoclipuri.

Nu prestez servicii si nici nu comercializez bunuri sub nici o forma.

Venitul il primesc de la Google Irlanda.

Am depus delaratia unica cu venituri din strainatate drepturi de autor, ca si persoana fizica.

Acum am control documentar de la antifrauda.

Oare nu sunt incadrate corect din punct de vedere fiscal?

Va multumesc